O fluxo de caixa é a espinha dorsal de qualquer negócio, especialmente para pequenas e médias empresas (PMEs). Ele funciona como um termômetro da saúde financeira, permitindo que empreendedores acompanhem em tempo real as movimentações de entrada e saída de dinheiro.

Uma gestão financeira organizada não só evita surpresas desagradáveis, como dívidas acumuladas, mas também abre portas para decisões estratégicas que impulsionam o crescimento. Com um controle eficiente, é possível planejar o futuro, evitar desperdícios e garantir a sustentabilidade do empreendimento.

Segundo estudos, a gestão financeira é a maior dificuldade para empreendedores no Brasil, com aproximadamente 45% dos negócios com algum tipo de inadimplência. Além disso, um estudo do Sebrae aponta que mais de 20% das PMEs fecham as portas nos primeiros cinco anos por problemas relacionados à má gestão, incluindo a financeira. Esses dados reforçam a importância de um fluxo de caixa bem estruturado.

Neste artigo, você vai entender mais sobre o controle financeiro empresarial, sua importância, como implementá-lo de forma prática e como um sistema ERP pode transformar a sua gestão. Acompanhe!

O que é fluxo de caixa e para que serve?

O fluxo de caixa é uma ferramenta essencial de gestão financeira que registra e analisa todas as movimentações financeiras de uma empresa, incluindo entradas (receitas) e saídas (despesas).

Ele permite acompanhar o saldo disponível, planejar pagamentos e recebimentos futuros e prever a saúde financeira do negócio em curto, médio e longo prazos.

Principais funções do fluxo de caixa

- Monitoramento em tempo real: acompanha o que entra e sai do caixa, oferecendo uma visão clara das finanças.

- Planejamento financeiro: ajuda a prever cenários futuros, como períodos de alta ou baixa receita.

- Controle de contas a pagar e a receber: organiza compromissos financeiros, evitando atrasos e juros.

- Tomada de decisão estratégica: fornece dados para investimentos, cortes de custos ou ajustes operacionais.

Sem um controle de entradas e saídas eficiente, empreendedores correm o risco de acumular dívidas, perder oportunidades de crescimento ou até fechar as portas.

Por isso, implementar um fluxo de caixa organizado é um passo essencial para qualquer empreendedor.

Por que o fluxo de caixa é importante?

Manter um fluxo de caixa bem gerenciado é fundamental para a saúde financeira de qualquer empresa, não importa o porte ou setor de atuação.

Isso porque essa prática oferece uma visão clara do desempenho financeiro, permitindo decisões mais assertivas e evitando problemas que comprometem a operação. Aqui estão os principais benefícios:

1. Evitar desperdícios

Com um fluxo de caixa bem estruturado, é possível identificar onde o dinheiro está sendo mal utilizado, o que possibilita cortar gastos desnecessários. Por exemplo:

- Excesso de compras: identificar materiais comprados em excesso que geram custos desnecessários.

- Gastos operacionais: reduzir despesas como energia elétrica ou aluguel de equipamentos desnecessários.

- Otimização de recursos: redirecionar orçamento para áreas estratégicas, como marketing ou inovação.

2. Garantir organização e disciplina financeira

A desorganização financeira é um dos maiores vilões das PMEs.

Por outro lado, ter o registro estruturado de entradas e saídas, categorizado por tipo (fixas, variáveis, salariais, investimentos), evita contas atrasadas, dívidas acumuladas e falta de visibilidade sobre o que seu negócio realmente gasta e ganha, o que facilita o acompanhamento e a priorização de gastos.

3. Auxiliar na tomada de decisões

Basear as decisões em dados reais e previsões precisas melhora a capacidade de planejar expansões, investimentos ou cortes e evita decisões baseadas em achismos.

Com dados claros e atualizados, o fluxo de caixa ajuda a responder perguntas como:

- “Posso investir em novos equipamentos agora?”

- “Devo contratar mais funcionários?”

- “É o momento certo para lançar um novo produto?”

Essa clareza transforma decisões intuitivas em escolhas baseadas em números, aumentando as chances de sucesso.

4. Planejar o capital de giro

Mais de 60% das empresas que utilizam o fluxo de caixa atualizam-no diariamente, e planejam seu capital de giro, o que é fundamental para a liquidez do negócio.

5. Reduzir risco de falência

Como vimos, mais de 20% das micro e pequenas empresas no Brasil fecham nos primeiros cinco anos, e a falta de planejamento financeiro e descontrole do caixa estão entre os principais motivos.

Ter fluxo bem estruturado diminui esse risco consideravelmente.

Como fazer um fluxo de caixa eficiente?

Implementar um fluxo de caixa eficiente exige disciplina e um processo bem definido. Abaixo, listamos os passos essenciais para você começar a gerenciar suas finanças de forma prática e organizada:

Registre todas as entradas e saídas

O primeiro passo é anotar diariamente todas as movimentações financeiras, desde pequenas despesas (como café no escritório) até grandes receitas (como vendas de produtos).

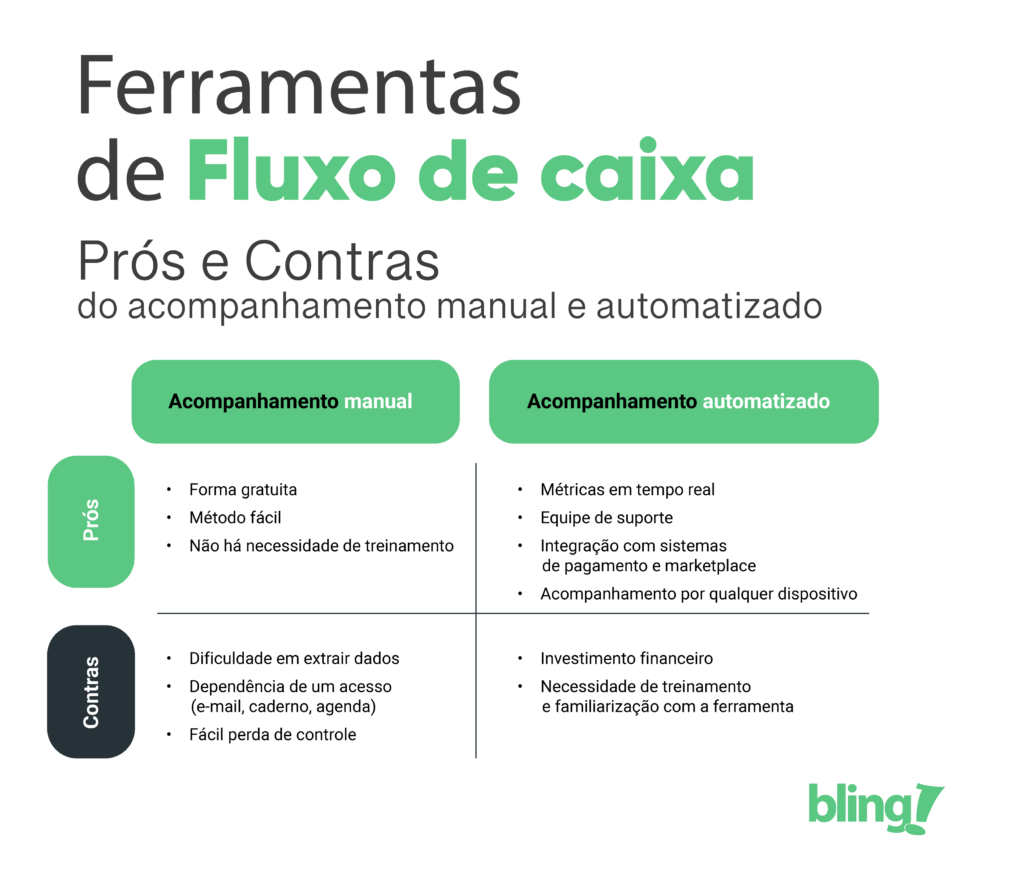

Ferramentas manuais, como cadernos ou planilhas, podem ser um ponto de partida, mas sistemas automatizados, como um ERP, garantem maior precisão.

Planeje recebimentos e pagamentos futuros

O planejamento financeiro é crucial para evitar surpresas. Registre:

- Contas a receber: pagamentos de clientes parcelados ou a prazo.

- Contas a pagar: fornecedores, aluguel, salários e impostos.

Softwares de gestão financeira permitem agendar essas movimentações, facilitando o controle.

Verifique o saldo diariamente

Adote o hábito de checar o saldo do caixa todos os dias. Isso ajuda a identificar padrões, como picos de vendas em determinados dias, e evita que pequenas falhas se acumulem.

Diferencie saldos operacional e remanescente

- Saldo operacional: calculado como entradas menos saídas em um período.

- Saldo remanescente: soma do saldo operacional com o saldo inicial do período.

Essa distinção permite uma análise mais completa da saúde financeira e identifica possíveis gargalos, como um saldo operacional positivo, mas um remanescente negativo devido a dívidas antigas.

Avalie a necessidade de capital de giro

Se o fluxo de caixa indicar déficits frequentes, pode ser necessário buscar capital de giro, como empréstimos ou retirada de reservas. Essa análise ajuda a manter a operação funcionando mesmo em períodos de baixa receita.

Planeje investimentos

Quando o fluxo de caixa mostra resultados positivos, é hora de pensar em investimentos. Isso pode incluir:

- Expansão do negócio (novas filiais ou produtos).

- Melhoria na infraestrutura (novos equipamentos ou tecnologia).

- Reserva financeira para emergências.

Mantenha o controle de caixa

O controle de entradas e saídas diário ou semanal é diferente do fluxo de caixa estratégico, que considera projeções de longo prazo e oferece embasamento para o planejamento financeiro.

Por exemplo, uma loja de roupas pode notar aumento nas vendas aos finais de semana e usar esses dados para ajustar estoques ou promoções.

Tipos de fluxo de caixa: qual escolher?

Existem diferentes tipos de fluxo de caixa, cada um com propósitos específicos. Conhecer essas opções ajuda a escolher o modelo mais adequado para sua empresa.

1. Direto

Registra todas as movimentações brutas (sem descontos) em categorias como vendas, tributos e fornecedores. É ideal para empresas que precisam de um controle detalhado e diário.

2. Indireto

Baseado no Demonstrativo de Resultados do Exercício (DRE), ajusta amortizações e variações que afetam o lucro, mas não o caixa. É mais usado para análises anuais ou de longo prazo.

3. Projetado

Focado em previsão de caixa, este modelo usa dados históricos para estimar entradas e saídas futuras. É essencial para planejar investimentos ou lidar com sazonalidade.

4. Livre

Mostra o saldo disponível após o pagamento de todas as obrigações. Um saldo positivo pode ser reinvestido, enquanto um negativo exige ajustes urgentes.

5. Operacional

Foca nas movimentações ligadas às operações principais do negócio, como vendas e custos diretos. É útil para avaliar a eficiência operacional.

Escolher o tipo certo depende do porte da empresa, do volume de transações e dos objetivos financeiros.

12 erros que comprometem o fluxo de caixa – e como evitá-los

Manter o fluxo de caixa saudável exige atenção a detalhes e disciplina financeira.

Muitos empreendedores, especialmente em pequenas e médias empresas, cometem deslizes que, mesmo parecendo inofensivos, comprometem a gestão financeira e colocam o negócio em risco.

A seguir, veja os 12 erros mais comuns e como evitá-los.

1. Misturar finanças pessoais e empresariais

Esse é um dos erros mais prejudiciais. Usar o caixa da empresa para cobrir despesas pessoais impede uma visão clara da saúde financeira do negócio e pode levar à falta de controle sobre entradas e saídas.

A solução é criar contas bancárias separadas e definir um pró-labore fixo para os sócios, garantindo que o caixa da empresa reflita apenas as movimentações do negócio.

2. Não considerar a sazonalidade do negócio

Negócios sazonais, como lojas de roupas de inverno ou papelarias, enfrentam períodos de alta e baixa nas vendas. Não considerar essas variações nas contas a pagar e receber gera rombos no caixa nos meses de baixa.

A solução está em construir um planejamento financeiro com base em dados históricos e ajustar o volume de compras, contratações e investimentos conforme os períodos de menor movimento.

3. Processos pouco eficientes

Fluxos de trabalho desorganizados, como anotações manuais, planilhas espalhadas e registros fora de ordem, geram retrabalho e dificultam o controle das finanças.

Automatizar processos com um ERP, integrar os setores e padronizar os lançamentos é o caminho para garantir um fluxo de caixa mais preciso e confiável.

4. Falta de categorização das informações

Sem classificar corretamente as entradas e saídas — como receitas por tipo de produto, despesas fixas, impostos e custos variáveis — fica impossível identificar gargalos ou entender para onde vai o dinheiro.

Categorizar movimentações ajuda a analisar melhor o desempenho financeiro e tomar decisões mais embasadas.

5. Previsões não realistas

Projetar receitas exageradas ou subestimar despesas cria uma falsa sensação de segurança. Previsões devem ser baseadas em dados reais, com margem de erro para imprevistos.

Atualizar essas projeções mensalmente também é essencial para manter o planejamento ajustado à realidade.

6. Falta de controle dos custos de produção

Empresas que produzem seus próprios produtos muitas vezes não acompanham corretamente os custos envolvidos, como matéria-prima, energia, mão de obra e depreciação de equipamentos. O problema é que isso distorce o lucro real e afeta o caixa.

O ideal é detalhar todos os custos e atualizá-los com frequência.

7. Falta de atualização constante

Um fluxo de caixa desatualizado é inútil. Deixar para registrar movimentações só no fim do mês impede uma visão clara da situação atual da empresa.

Para driblar o famoso “depois eu anoto”, é preciso manter os lançamentos diários ou semanais e usar sistemas de gestão financeira que facilitem esse acompanhamento em tempo real.

8. Política de descontos e vantagens mal planejada

Oferecer descontos e vantagens ajuda a atrair novos ou atuais clientes, a impulsionar as vendas e a aumentar o faturamento. No entanto, essa estratégia torna-se arriscada sem um planejamento cuidadoso.

Dar muitas concessões reduz a margem de lucro do seu negócio e os recursos disponíveis no caixa, o que resulta em prejuízos acumulados.

9. Falta de capital de giro

Não reservar uma quantia para cobrir despesas operacionais em períodos de baixa receita é um risco sério. O capital de giro é essencial para manter o negócio funcionando sem sufoco financeiro.

A dica é criar um fundo de emergência, com pelo menos três meses de custos fixos.

10. Estoque mal gerenciado

Estoque parado é dinheiro parado. Comprar em excesso ou sem planejamento, além de ocupar espaço, compromete recursos que poderiam ser usados em áreas mais estratégicas.

Invista em controle de estoque inteligente, com dados de rotatividade e demanda, para comprar na medida certa.

11. Depender de um único cliente ou fornecedor

Essa dependência deixa o negócio vulnerável. Se algo der errado com esse parceiro, todo o fluxo de caixa pode ser impactado.

Por isso, diversifique sua base comercial para reduzir riscos e estabilizar a receita.

12. Atrasar o pagamento de impostos e encargos

Multas, juros e bloqueios podem surgir quando os tributos não são pagos em dia. Isso compromete não só o caixa, mas também a reputação da empresa.

Antecipe-se com calendário tributário e mantenha o controle automatizado com um ERP integrado.

Por que usar um ERP para gerenciar o fluxo de caixa?

Fazer um controle financeiro empresarial é uma tarefa que exige organização, controle constante e visão estratégica.

Nesse cenário, contar com um (Enterprise Resource Planning ou Sistema Integrado de Gestão Empresarial) se torna uma decisão inteligente para quem quer reduzir erros manuais, automatizar processos e ter dados financeiros em tempo real.

Ao centralizar as informações da empresa, um ERP facilita o controle das entradas e saídas, evita retrabalho e proporciona análises mais precisas, fundamentais para a tomada de decisões.

Ele também ajuda a integrar diferentes setores da empresa, como vendas, estoque, compras e financeiro, o que garante uma visão completa do negócio e evita surpresas desagradáveis no final do mês.

No caso do Bling, o ERP se destaca por ser uma solução acessível, intuitiva e completa para pequenas e médias empresas.

Ele oferece funcionalidades específicas que facilitam diretamente a gestão do fluxo de caixa, como a conciliação bancária, o controle de contas a pagar e receber, relatórios financeiros personalizados e a integração com plataformas de venda como marketplaces, e-commerces e meios de pagamento.

Essas integrações eliminam a necessidade de lançar dados manualmente, tornando a operação mais ágil e confiável.Se você está cansado de planilhas desatualizadas, anotações manuais e decisões baseadas em achismos, está na hora de mudar. Experimente o Bling grátis agora mesmo e descubra como a tecnologia pode transformar a gestão financeira da sua empresa.