Fazer uma boa gestão empresarial vai além de administrar os ganhos financeiros — ainda é preciso estar atento às questões tributárias e fiscais para manter o negócio regular. Por isso, é fundamental conhecer os tipos de tributos, mesmo que você tenha um setor específico para lidar com esses assuntos.

Até porque o Brasil é o segundo país da América Latina que mais cobra tributos de empresas, ou seja, os brasileiros pagam cerca de 36,3% do Produto Interno Bruto (PIB) anualmente. Então, é preciso saber qual o percentual que o governo recolhe para também aproveitar vantagens fiscais e reduzir a carga tributária.

Neste conteúdo, entenda o que é um tributo, quais os principais tipos que existem no Brasil e como as cobranças impactam o fluxo de caixa da sua empresa. Acompanhe!

O que é um tributo?

Os tipos de tributos incluem impostos, taxas e contribuições em geral que os cidadãos pagam obrigatoriamente ao realizarem uma transação, como vender produtos ou comprar um imóvel.

O Código Tributário Nacional regula as normas gerais do direito tributário e prevê como os tributos se dá a cobrança no âmbito nacional, estadual e municipal. Assim, o artigo 3º da mesma lei estabelece um conceito de arrecadação que parece complicado, mas, na verdade, é simples.

Para haver cobrança, os tributos devem ter as seguintes características:

- prestação pecuniária: com valores cobrados em espécie (dinheiro);

- compulsórios: é uma imposição estatal, caso haja o fato gerador, ocorre a tributação;

- valor determinável: é preciso determinar o valor por meio de um cálculo;

- legal: deve ser instituído em lei para sua cobrança.

Além disso, os tipos de tributos no Brasil se dividem em pagamentos diretos e indiretos: no primeiro, o contribuinte paga diretamente ao órgão em uma guia de recolhimento, por exemplo. Já na segunda opção, o tributo já consta no valor de um serviço ou produto.

Um bom exemplo é quando o consumidor compra um medicamento em uma farmácia. Os governos de alguns estados cobram uma porcentagem de ISS (Imposto Sobre Serviços) no valor total da mercadoria.

Qual a diferença de impostos, tributos e taxas?

Os impostos e as taxas são modalidades que fazem parte dos tributos e têm finalidades e formas de cobrança diferentes. No caso dos impostos, o governo arrecada para custear projetos para a saúde, educação e segurança. As taxas financiam serviços públicos, como coleta de lixo ou emissão de um documento.

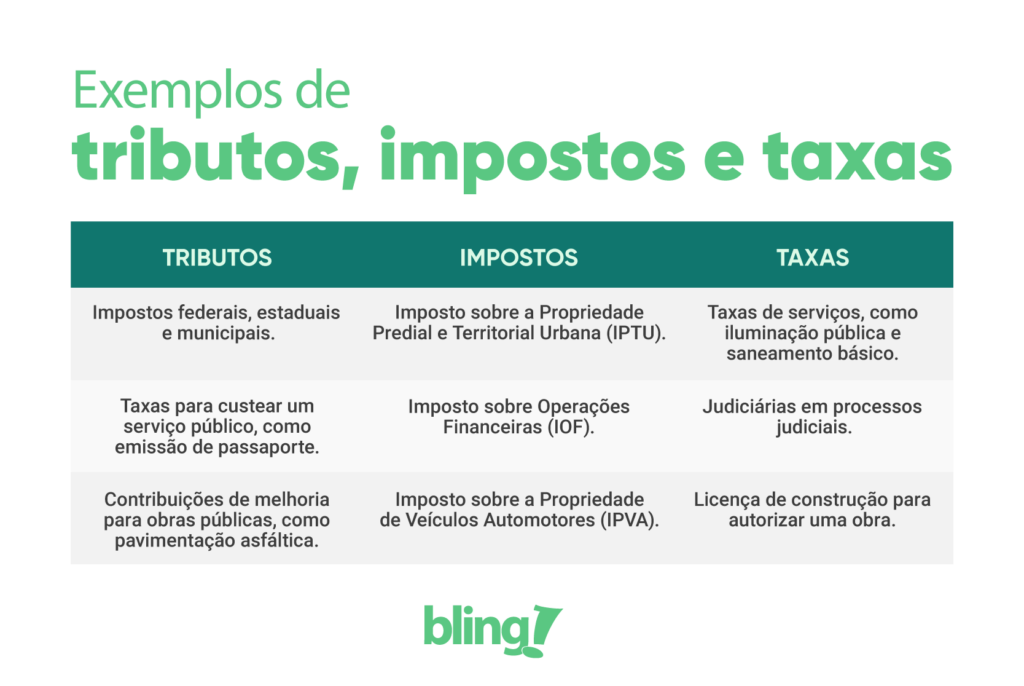

Para entender melhor, confira exemplos de tributos, impostos e taxas na tabela abaixo:

| TRIBUTOS | IMPOSTOS | TAXAS |

| Impostos federais, estaduais e municipais. | Imposto sobre a Propriedade Predial e Territorial Urbana (IPTU). | Taxas de serviços, como iluminação pública e saneamento básico. |

| Taxas para custear um serviço público, como emissão de passaporte. | Imposto sobre Operações Financeiras (IOF). | Judiciárias em processos judiciais. |

| Contribuições de melhoria para obras públicas, como pavimentação asfáltica. | Imposto sobre a Propriedade de Veículos Automotores (IPVA). | Licença de construção para autorizar uma obra. |

Quantos tributos existem no Brasil?

Conforme o Portal Tributário, são 92 tributos vigentes que os governos estadual, municipal e federal cobram de pessoas físicas e jurídicas. Mas os principais são taxas, impostos, contribuições de melhorias e especiais, além de empréstimos compulsórios em situações extraordinárias.

Veja mais detalhes sobre os tributos no Brasil.

1. Impostos

O imposto é a tributação cobrada a partir de um fato gerador, ou seja, determinada ação de um contribuinte é geradora da incidência de um tributo. Em outras palavras, o que é definido em lei para a criação de um imposto é o fato gerador.

Os impostos se classificam em federais, estaduais e municipais ― cada um tem características e finalidades próprias. Um bom exemplo é a cobrança de ICMS (Imposto de Circulação de Mercadorias e Serviços), que arrecada um valor sobre um produto ou serviço.

Esse imposto é estadual e, para calcular, basta multiplicar o valor do produto pela alíquota que o estado pratica. Veja uma simulação em que a alíquota é de 10% e o produto custa R$ 300,00:

Valor do produto (300) x alíquota de ICMS (10%) = valor do ICMS: R$ 30.

2. Taxas

Diferentemente dos impostos, as taxas são tipos de tributos que têm ligação direta com o Estado. Seja por ter relação com uma prestação de serviço público ou, ainda, advir do poder de polícia que o Estado exerce em fiscalizações, por exemplo.

O serviço público precisa ser específico e divisível, ou seja, é preciso determinar o serviço prestado. Um exemplo é o valor da taxa de iluminação pública (Cosip) que a Enel, distribuidora de energia elétrica, cobra na conta de luz dos consumidores do município de São Paulo.

O valor varia conforme o tipo de consumidor e a faixa de consumo, por exemplo: um cliente residencial que consome de 51 KW a 100 KW paga R$ 3,00. Agora se for comércio e tiver o mesmo consumo, o valor da taxa é de R$ 6,00. Contudo, o custo da contribuição é de acordo com a cidade.

3. Contribuições de melhorias

Contribuições de melhorias são um dos tipos de tributos benéficos ao contribuinte. Por exemplo: a construção de uma obra pública de pavimentação de uma via para valorizar uma propriedade. Esse tributo é cobrado por qualquer ente federativo, como a União (Federal), os Estados (Estadual) e os Municípios (Municipal).

Conforme o artigo 12 da Lei n.º 195, de 24 de fevereiro de 1967, o contribuinte pagará uma parcela anual correspondente a 3% do valor atual do seu imóvel. Ou seja, se a propriedade custa R$ 50.000, o valor da contribuição de melhoria é de R$ 1.500.

4. Contribuições especiais

Esse é um dos tipos de tributos que o Governo Federal criou para beneficiar um determinado grupo. Um bom exemplo é o Instituto Nacional do Seguro Social (INSS), que arrecada um percentual mensal do salário do trabalhador para assegurar a sua aposentadoria.

O valor corresponde à faixa salarial e à alíquota do ano corrente, ou seja, se em 2024 o salário bruto de um trabalhador for de R$ 2.500,00 e a alíquota de 9%, a base de cálculo é a seguinte:

Valor da contribuição: 2.500 x 9% = R$ 225

Portanto, o tributo de contribuição especial que o trabalhador paga mensalmente é de R$ 225,00. Vale lembrar que o recolhimento também assegura os casos de afastamento do trabalho devido a problemas de saúde.

5. Empréstimos compulsórios

Os empréstimos compulsórios são tributos em que a população empresta obrigatoriamente um valor ao Governo Federal em casos extraordinários, como:

- calamidade pública: quando ocorrem desastres naturais graves e há prejuízos ambientais, sociais e econômicos intensos, mas o governo não tem recursos disponíveis para solucioná-los;

- guerras externas: se houver um conflito armado internacional no Brasil;

- investimento público emergencial: quando houver necessidade de recursos econômicos urgentes para alguma aplicação que também é de interesse nacional.

É importante informar que o Governo deve devolver o valor do empréstimo à população conforme o artigo 15 do Código Tributário Nacional estabelece.

Como os tipos de tributos impactam uma empresa?

Os tipos de tributos podem afetar as finanças de uma empresa se não houver planejamento financeiro. Isso porque impactam diretamente o fluxo de caixa, principalmente quando o empreendedor não paga corretamente.

Nesse caso, incide em multas e juros por atrasos ― o que prejudica a saúde financeira da empresa. Além disso, gera outras complicações, como:

- restrições cadastrais;

- dificuldades de conseguir linhas de crédito e empréstimos bancários;

- bloqueio de bens e de contas bancárias;

- desqualificação para participar de licitações;

- impedimento da distribuição de lucros entre os sócios.

Como recuperar valores de tributos?

Em alguns casos, existe a possibilidade de uma empresa solicitar o reembolso ou a compensação de valores tributários junto à Receita Federal. Veja em quais situações:

- erro no cálculo de impostos;

- em caso de enquadramento de regime tributário indevido;

- contestação de cobrança indébita.

Além de solicitar a revisão dos valores diretamente com a Receita Federal, a empresa pode abrir um processo judicial com o auxílio de um advogado especializado. Portanto, fique de olho e sempre acompanhe as cobranças de tributos para verificar se há alguma irregularidade.

Automatize a gestão da sua empresa com o Bling

Administrar uma empresa não é nada fácil, pois é preciso lidar com questões administrativas diariamente. Uma delas é ter controle sobre os pagamentos dos tipos de tributos presentes em uma nota fiscal.

Para emitir esse documento de forma prática, é importante contar com um sistema ERP seguro como o do Bling. Aplataforma automatiza e simplifica a sua rotina com um modelo de Emissão de Nota Fiscal Eletrônica simples e intuitivo. Entre as funcionalidades, estão:

- emissão de notas de remessa, devoluções, importações e exportações;

- impressão de DANFE padrão ou simplificado;

- envio de notas por e-mail ou WhatsApp Web;

- emissão de NF-e, NFS-e e NFC-e ilimitadas;

- cálculo de impostos das notas para organizar as questões tributárias;

- gestão de estoque e financeira;

- integração com canais de vendas;

- geração de relatórios.

Com todas essas facilidades ficará mais fácil dedicar seu tempo em outras atividades para alavancar o seu negócio. Que tal fazer um teste grátis para testar a plataforma? Inscreva-se agora mesmo e tenha o Bling como um grande aliado para organizar a sua empresa.