Quem precisa de contador para administrar um negócio? Essa é uma dúvida comum entre empreendedores, especialmente aqueles que estão no início ou atuam como autônomos. Gerenciar uma empresa exige planejamento, controle financeiro e cumprimento de obrigações fiscais, mas será que todos precisam de um contador para isso?

A resposta depende da complexidade da operação e do conhecimento do empreendedor sobre gestão financeira e tributária. Muitos acreditam que podem cuidar de tudo sozinhos, mas, com o tempo, percebem que a burocracia consome energia e pode gerar prejuízos caso uma obrigação não seja cumprida.

Saber o que fazer sem um contador e quando buscar ajuda profissional faz toda a diferença para manter as finanças organizadas e evitar problemas com o Fisco.

Se a sua dúvida é “como posso me organizar financeiramente?”, este texto vai te mostrar caminhos para ganhar autonomia na gestão do seu negócio sem comprometer a segurança fiscal e contábil.

Quem precisa de contador? Veja o papel do profissional na gestão financeira

Manter a organização financeira é essencial para qualquer negócio, independentemente do porte. Empreendedores que controlam suas finanças com disciplina evitam surpresas desagradáveis, como a falta de caixa para pagar fornecedores ou impostos inesperados.

Além disso, conseguem tomar decisões mais estratégicas, como o melhor momento para investir em novos equipamentos, contratar equipe ou expandir a operação.

No entanto, surge a dúvida: quando é possível gerenciar sozinho e quando o contador se torna indispensável?

Quando é possível gerenciar sozinho?

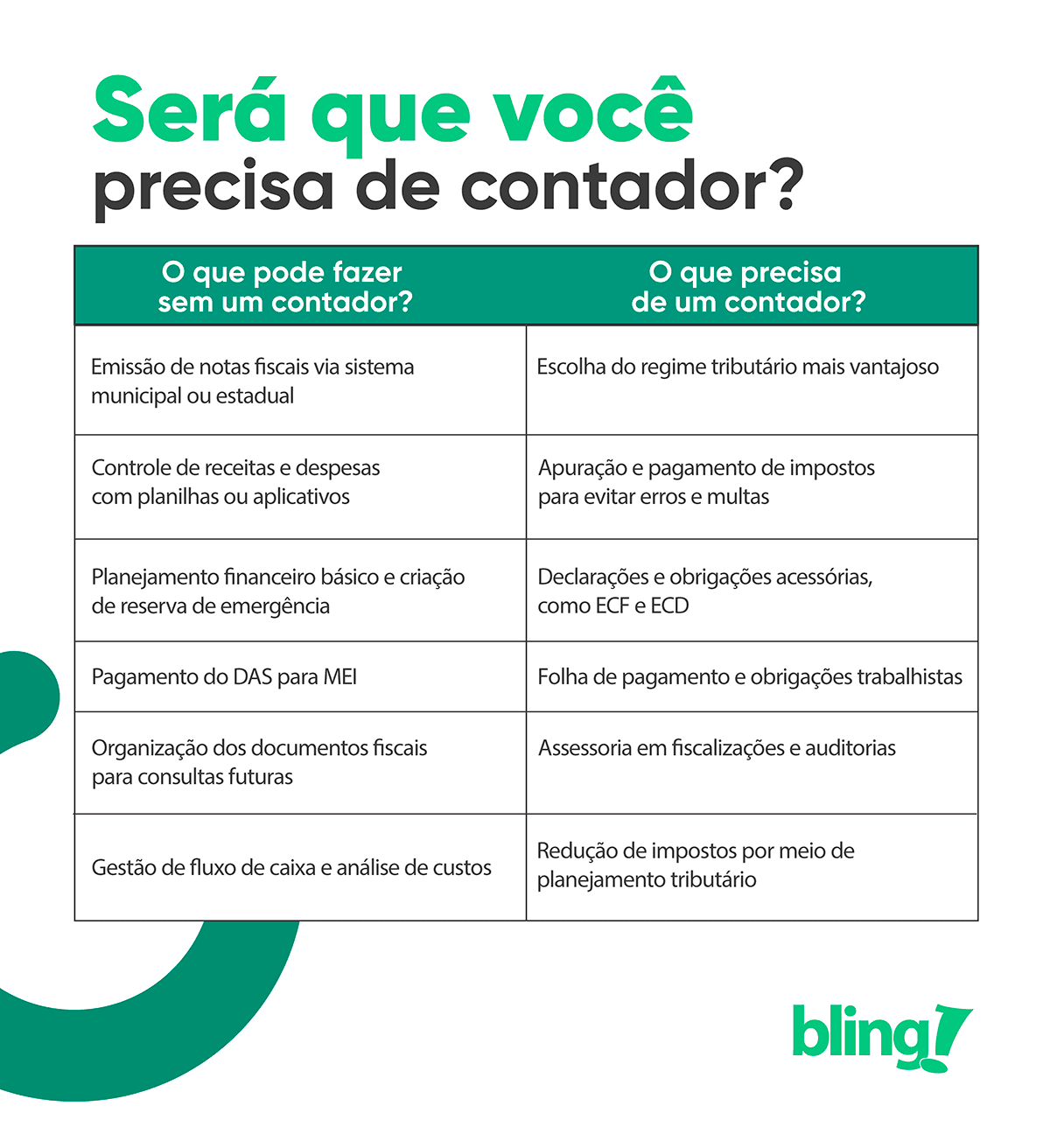

Microempreendedores Individuais (MEIs) e pequenos empresários podem realizar muitas tarefas sem precisar de um contador. Se o negócio tem poucas transações e um regime tributário simplificado, algumas obrigações são administradas com ferramentas acessíveis, como planilhas ou aplicativos de gestão financeira. Entre as atividades que empreendedores conseguem realizar sem um contador, destacam-se:

- Emissão de notas fiscais: MEIs e pequenas empresas podem emitir notas por meio dos sistemas municipais e estaduais ou por meio de ferramentas;

- Controle de receitas e despesas: acompanhar as movimentações financeiras permite uma visão clara da saúde do negócio;

- Planejamento financeiro: criar reservas para períodos de baixa demanda evita problemas de fluxo de caixa;

- Pagamento de impostos simplificados: no caso do MEI, basta gerar a guia do DAS mensalmente e manter os tributos em dia.

Você ainda pode automatizar o pagamento do DAS MEI por meio da Conta Digital Bling e acompanhar o faturamento direto no ERP – uma burocracia a menos no seu dia-a-dia!

Quando o contador é indispensável?

Conforme o negócio cresce, a gestão financeira se torna mais complexa, o que exige conhecimento técnico para garantir conformidade fiscal e tributária. O contador passa a ser fundamental nos seguintes casos:

- Escolha do regime tributário: definir a melhor opção entre Simples Nacional, Lucro Presumido ou Lucro Real evita o pagamento excessivo de impostos;

- Apuração e pagamento de impostos: empresas com faturamento maior precisam de cálculos precisos para evitar penalidades;

- Declarações e obrigações acessórias: enviar documentos fiscais ao governo, como a ECF e a ECD, exige conhecimento técnico;

- Folha de pagamento e gestão de funcionários: contratar empregados demanda obrigações trabalhistas que o contador pode gerenciar;

- Assessoria em fiscalizações e auditorias: um contador especializado ajuda a empresa a se manter regularizada e a evitar problemas com o Fisco.

Empreendedores que desejam manter a autonomia financeira podem começar a organizar suas finanças e a cumprir as obrigações mais simples.

MEI precisa de contador?

MEI não precisa de contador, pelo menos na maioria dos casos. O governo criou o regime do Microempreendedor Individual para simplificar a vida do pequeno empreendedor, para que o próprio cuide da parte financeira e tributária sem a necessidade de um profissional contábil.

O MEI deve pagar mensalmente a guia do DAS (Documento de Arrecadação do Simples Nacional), que já inclui impostos como INSS, ICMS e ISS. Além disso, precisa fazer a Declaração Anual do Simples Nacional (DASN-SIMEI), que informa o faturamento do ano anterior. Essas obrigações são simples e são cumpridas sem um contador.

No entanto, em algumas situações, contar com um profissional é vantajoso. O contador se torna necessário quando o MEI precisa:

- mudar para outro regime tributário: se o faturamento ultrapassa o limite anual do MEI (R$ 81 mil), a migração para ME, EPP ou outro formato exige uma nova estrutura tributária;

- emitir notas fiscais em outro estado: algumas operações interestaduais demandam um conhecimento tributário mais avançado;

- contratar funcionários: o MEI pode ter apenas um empregado, mas precisa cumprir obrigações trabalhistas como registro, folha de pagamento e pagamento de encargos.

Para a maioria dos MEIs, a contabilidade não é obrigatória.

MEI precisa de contador para emitir Nota Fiscal?

Não, o MEI não precisa de contador para emitir nota fiscal. O próprio microempreendedor pode realizar a emissão diretamente pelo Sistema Nacional de Emissão de Nota Fiscal de Serviço Eletrônica (NFS-e), disponibilizado pelo governo federal.

Agora, a emissão de notas fiscais de serviço não acontece mais pelos sistemas das prefeituras. No caso da venda de produtos, o MEI precisa realizar o cadastro na Secretaria da Fazenda do estado para gerar a Nota Fiscal Eletrônica (NF-e).

Caso emita muitas notas fiscais, o MEI também pode usar sistemas emissores de NF, como o Bling ERP.

Microempresa precisa de contador?

Sim, a microempresa precisa de contador. Diferente do MEI, que tem um regime simplificado, a microempresa (ME) deve cumprir exigências contábeis e fiscais mais complexas. A legislação obriga o registro da escrituração contábil, o envio de declarações periódicas e o pagamento correto dos tributos, o que torna essencial o acompanhamento de um profissional.

O contador ajuda a microempresa em diversas áreas, como:

- escolha do regime tributário mais vantajoso;

- cálculo e apuração dos tributos: evita erros que possam gerar multas ou problemas com o Fisco;

- cumprimento de obrigações acessórias: declarações como DEFIS, ECF e SPED são entregues dentro dos prazos estabelecidos;

- gestão da folha de pagamento: o contador administra os registros trabalhistas, encargos sociais e folha salarial caso a empresa tenha funcionários;

- assessoria financeira e contábil: ajuda no controle do fluxo de caixa, planejamento de investimentos e análise da saúde financeira do negócio.

Mesmo que a legislação não exija um contador para todas as atividades diárias da microempresa, contar com esse profissional evita problemas fiscais e permite que o empresário foque no crescimento do negócio.

Simples Nacional precisa de contador?

Sim, empresas optantes pelo Simples Nacional precisam de contador para cumprir obrigações fiscais e contábeis. Embora o regime simplifique a arrecadação de tributos, as empresas ainda devem manter a escrituração contábil organizada e enviar declarações obrigatórias.

O contador auxilia no cálculo correto dos impostos, para evitar pagamentos indevidos ou multas. Além disso, orienta sobre a melhor forma de distribuição dos lucros, o que garante que o empresário aproveite benefícios fiscais sem correr riscos.

Entre as principais responsabilidades do contador para empresas no Simples Nacional, destacam-se:

- cálculo e pagamento do DAS: o Documento de Arrecadação do Simples Nacional reúne todos os impostos em uma única guia, mas os valores variam conforme o faturamento e a atividade da empresa;

- entrega de declarações acessórias: empresas precisam enviar a DEFIS (Declaração de Informações Socioeconômicas e Fiscais) e cumprir outras obrigações exigidas pelo Fisco;

- gestão da folha de pagamento: quem possui funcionários deve calcular corretamente salários, encargos e benefícios trabalhistas;

- planejamento tributário: o contador verifica se o Simples Nacional continua como a melhor opção tributária ou se outro regime pode trazer mais vantagens.

Como posso me organizar financeiramente?

Empreendedores que mantêm as finanças organizadas tomam decisões mais estratégicas e evitam problemas com impostos. Para garantir um bom controle financeiro, você pode seguir práticas, como registrar todas as receitas e despesas, separar as contas pessoais das empresariais e planejar o pagamento de impostos, além de outras estratégias.

- Separe as contas pessoais e empresariais: use uma conta bancária exclusiva para as movimentações da empresa.

- Registre todas as receitas e despesas: utilize planilhas ou softwares de gestão para acompanhar o fluxo de caixa.

- Crie uma reserva financeira: tenha um fundo de emergência para períodos de baixa receita ou imprevistos.

- Utilize um sistema ERP: automatize a gestão financeira, controle faturamento, estoque e pagamentos em um só lugar.

- Acompanhe o pagamento de impostos: verifique prazos e valores para evitar juros e multas.

- Faça um planejamento financeiro: estabeleça metas de faturamento e controle os custos para manter a saúde do negócio.

- Determine métricas financeiras: acompanhe indicadores como ROI, margem de lucro, ticket médio e outros que ajudem a entender a rentabilidade e a eficiência do negócio.

- Analise seus resultados periodicamente: avalie relatórios financeiros para identificar oportunidades de crescimento e evitar desperdícios.

O que é um sistema ERP e para que serve?

Um sistema ERP (Enterprise Resource Planning) integra e automatiza processos essenciais de uma empresa, como gestão financeira, controle de estoque, faturamento, contabilidade e recursos humanos. Centraliza informações em uma única plataforma, para facilitar o acesso a dados e otimizar a tomada de decisões.

O ERP serve para organizar e automatizar operações, para reduzir erros manuais e melhorar a eficiência do negócio. Confira abaixo suas principais funções.

- Gestão financeira: controla receitas, despesas, fluxo de caixa e pagamento de impostos.

- Controle de estoque: monitora entradas e saídas de produtos, para evitar faltas ou excessos.

- Emissão de notas fiscais: facilita a emissão de NF-e e NFS-e, o que garante conformidade com a legislação.

- Gestão de clientes e fornecedores: armazena históricos de compras, pagamentos e negociações.

- Integração com contabilidade: gera relatórios e declarações fiscais de forma automática.

Empresas que utilizam um ERP ganham mais controle sobre as operações, aumentam a produtividade e evitam problemas financeiros e fiscais. Para quem precisa de contador, o sistema se torna uma solução para gerenciar diversas tarefas de forma autônoma e reduzir a necessidade de um profissional para atividades rotineiras.

Preciso de um contador? Veja como gerenciar seu negócio com mais autonomia

Entender quem precisa de contador ajuda empreendedores a decidir quais tarefas podem realizar sozinhos e quando contar com um profissional. MEIs e pequenas empresas conseguem gerenciar parte das finanças sem um contador, mas negócios em crescimento precisam de suporte especializado para evitar erros fiscais e otimizar a tributação.

Para conquistar mais autonomia e agilizar a gestão financeira, automatize processos e ganhe tempo para focar no crescimento do seu negócio. Com o sistema ERP Bling, você emite notas fiscais, controla impostos e integra sua operação de forma inteligente.

O Bling oferece integração multicanal, gestão financeira e dashboards inteligentes, para conectar todas as informações do seu e-commerce, marketplace ou loja física em um único lugar.