Você pode não saber o que significa, mas basta ler o termo distribuição de lucros para sentir que está falando de algo positivo, não é mesmo?

De fato, esse é um bom indicador de que você está alcançando resultados positivos.

Afinal, quando há lucros para serem partilhados entre os sócios e acionistas, isso significa, geralmente, que a empresa obteve mais receita do que despesas, durante o período avaliado. O que é ótimo!

Porém , o que é a distribuição de lucros? Como contabilizar? Qual é a diferença dela para o pró-labore dos sócios?

Essas são algumas das perguntas que vamos responder ao longo deste guia, para você entender qual é a melhor maneira para fazer a distribuição de lucros. Continue lendo e entenda:

- O que é distribuição de lucros?

- Qual a diferença entre distribuição de lucros e pró-labore?

- Como fazer?

- Quem tem direito?

- Quais as regras?

- O que impede a distribuição de lucros?

- Como é feita a divisão entre sócios?

- Como contabilizar?

- Como calcular a distribuição de lucros no Simples Nacional?

- Qual o limite para distribuição de lucros no Simples Nacional?

Siga com a gente e tire todas as suas dúvidas sobre o tema.

O que é distribuição de lucros?

A distribuição dos lucros é o processo de dividir o lucro da empresa entre sócios e acionistas. Isso acontece após a organização ter sua receita e lucro bruto apurados e devidamente tributados. Esse pagamento funciona como uma remuneração extra para aqueles que possuem pró-labore.

Geralmente, acontece semestral ou anualmente e o cálculo é feito com base no percentual de participação de cada sócio ou acionista.

Vamos a um exemplo: considere que sua empresa, após deduzidos e calculados todos os impostos, apresente um lucro semestral de R$10.000. Agora imagine que você detenha 50% do negócio e existam mais dois sócios com participações de 25% cada. Isso significa que, na distribuição de lucros, você receberá R$5.000 e cada um deles R$2.500. Compreendido?

É importante destacar, entretanto, que para fazer essa distribuição é essencial que a receita e lucro bruto já tenham sido apurados e tributados.

Isso significa que a distribuição de lucros se torna livre do Imposto de Renda de Pessoa Física (IRPF) e da Contribuição Previdenciária (INSS).

Cuidado apenas para não estourar o limite de sua isenção. A lei de distribuição de lucros segue a legislação, que impõe margens prefixadas de acordo com a atividade e pode ser taxada se este faturamento não tiver sido demonstrado em sua contabilidade.

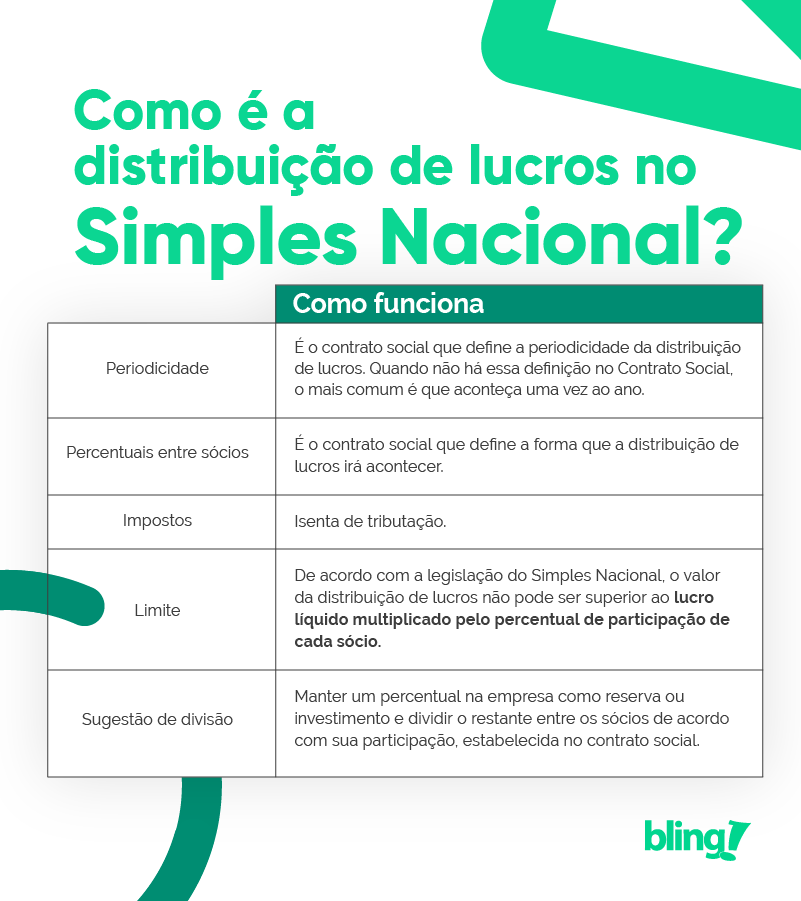

A frequência com que a distribuição de lucros é feita fica definida no contrato social, podendo ser mensal, trimestral, semestral ou anual.

Caso não tenha sido definido um período específico no contrato social, ela será feita anualmente, após o encerramento do balanço.

Leia também: Balanço patrimonial: como é feito e para que serve

Qual a diferença entre distribuição de lucros e pró-labore?

O pró-labore é uma espécie de salário, uma remuneração fixa paga aos sócios que exercem atividades na empresa. Já a distribuição de lucros é feita aos sócios e investidores, independentemente de trabalharem no negócio ou não. É feito quando há lucro ao final do período.

Outra diferença é que no pró-labore há o desconto, sob o valor bruto, de 11% de INSS e o Imposto de Renda de acordo com a tabela progressiva da Receita Federal. Já na distribuição de lucros não há tributos a serem pagos ou descontados.

Como dissemos acima, a distribuição de lucros é um pagamento feito de acordo com a participação de cada um dos sócios ou investidores no capital social.

Portanto, podemos dizer que as principais diferenças entre distribuição de lucros e pró-labore são:

- o pró-labore é uma obrigação legal e mensal com seus sócios que trabalham na empresa;

- a distribuição de lucros acontece apenas em determinados períodos do ano;

- a distribuição de lucros só acontece quando há lucro a ser distribuído;

- do pró-labore há descontos como INSS e Imposto de Renda (IR);

- normalmente, não há desconto de tributos na distribuição de lucros.

Como fazer a distribuição de lucros de uma empresa?

O valor para distribuição de lucros é encontrado somando todas as receitas e descontando as despesas, e com isso você encontra o lucro bruto. Depois descontam-se os impostos para encontrar o lucro líquido. É a partir dele a distribuição é feita.

Após isso, já com o lucro líquido reservado para ser distribuído aos sócios, é preciso observar o que foi determinado no contrato social:

- qual a periodicidade da distribuição;

- qual porcentagem cada sócio ou acionistas têm direito a receber.

Também é necessário conferir se não há nenhuma pendência tributária com a união.

Com tudo em ordem e os valores definidos, é só fazer a distribuição para os sócios e acionistas.

Quem tem direito a distribuição de lucros?

A distribuição de lucros é um direito de todos os sócios, investidores e acionistas que investiram na organização. Essa remuneração pode ser vista como o resultado do risco assumido por cada um destes representantes, e ela é entregue de acordo com a cota societária que cada um possui.

Quais as regras para distribuição de lucros?

A distribuição de lucros seguem algumas regras como:

- periodicidade em que é paga deve ser registrada em contrato;

- a cota que cada sócio, acionista ou investidor tem direito também precisa estar no contrato social;

- considerar o regime tributário;

- limites para isenção de impostos;

- não haver débitos de tributos federais.

Isso significa que:

- A periodicidade da distribuição de lucros precisa constar no contrato social, do contrário ela será feita apenas anualmente;

- A porcentagem que cada um dos sócios, acionistas ou investidores têm direito segue o tamanho da cota que cada um deles possui;

- A distribuição de lucros não pode ser feita apenas a alguns sócios, acionistas ou investidores. Todos que possuem cotas precisam ser contemplados com a distribuição;

- O regime tributário pode implicar em algumas regras extras para a distribuição e isenção de tributos.

Importante salientar também que empresas que estiverem com seus tributos atrasados não podem distribuir os seus lucros. Isso serve para qualquer tipo de débito de tributos federais.

O que impede a distribuição de lucros?

A distribuição de lucros é impedida caso a empresa esteja atrasada e em débito com qualquer tributo federal. Além disso, a distribuição de lucros apenas pode ser feita respeitando a periodicidade determinada no contrato social. Se não tiver sido estabelecida, ela só pode ser efetuada uma vez ao ano.

Como é feita a divisão de lucros entre sócios?

A divisão de lucros deve seguir a porcentagem de participação (ou cotas) que cada sócio, acionista ou investidor possui no negócio. Portanto, se um sócio administrador detém 70% e outro 30%, todos estes percentuais devem ser considerados para o cálculo da divisão de lucro.

Vejamos um exemplo com estes valores:

- Valor reservado para distribuição de lucros: R$ 100.000,00

- Sócio administrador com 70% ficará com: R$ 70.000,00

- Sócio com participação de 30% ficará com: R$ 30.000,00

Importante lembrar que a distribuição de lucros recebida por cada um dos sócios precisa ser declarada em seu imposto de renda.

Mesmo que essa quantia não seja tributada, ela precisa constar no campo “Rendimentos Isentos e Não Tributáveis”.

Leia também: Passo a passo: declaração do imposto de renda para MEI

Como contabilizar a distribuição de lucros aos sócios?

A contabilização da distribuição de lucros é muito importante para garantir que não haja problemas com a Receita Federal.

Para isso, é preciso apurar o resultado do exercício corretamente, obtendo o valor do lucro líquido, que será usado como base para a distribuição de lucros.

Em seguida é importante elaborar uma ata de distribuição de lucros para formalizar e registrar os valores distribuídos.

Por fim, realize o registro contábil da distribuição de lucros, que pode ser lançada em uma demonstração do resultado do exercício (DRE).

A contabilização da distribuição de lucros pode variar de acordo com as formas de tributação e características da empresa. Para que não haja dúvidas, é importante o auxílio de um contador.

Como calcular a distribuição de lucros no Simples Nacional?

Para calcular a distribuição de lucros no Simples Nacional, você deve seguir a mesma conta que vimos aqui anteriormente. Primeiramente se descobre o valor do Lucro Bruto, para assim poder retirar os impostos e chegar ao valor do Lucro Líquido.

Conforme a fórmula abaixo:

Soma de Todas as Receitas – Despesas = Lucro Bruto

Lucro Bruto – Impostos = Lucro Líquido

Com os valores estipulados, basta conferir o contrato social para saber quem são os beneficiários da distribuição de lucros, qual o valor das cotas de cada um deles e, com isso, realizar os pagamentos.

Lembrando que os valores da distribuição de lucro em negócios do regime tributário do Simples Nacional são isentos de impostos de qualquer natureza sobre o montante a ser repartido entre os sócios e investidores.

No entanto, há um limite para essa isenção de impostos, como veremos a seguir.

Qual o limite para distribuição de lucros no Simples Nacional?

Não há exatamente um limite para distribuição de lucro pelo Simples Nacional. Porém, para que a distribuição continue isenta, sendo feita sem haver tributação, é preciso respeitar o limite imposto pela legislação.

O limite de isenção pode ser encontrado aplicando o percentual de presunção tratado no art. 15 da Lei 9.249/1995, sobre a receita bruta do período, subtraído o valor devido relativo ao IRPJ do período. Portanto, a seguinte fórmula:

Receita do Período X Percentual de Presunção – IRPJ relativo ao Simples Nacional = Valor Isento que pode ser distribuído

O resultado dessa fórmula é o valor total limite para isenção na distribuição de lucros no Simples Nacional.

Agora que você aprendeu como contabilizar a distribuição de lucros, a lei, suas regras e todas as perguntas mais frequentes feitas sobre esse assunto, esperamos que sua dúvida tenha sido sanada.

Esse é um assunto em que os contadores navegam com tranquilidade, já que são especialistas neste assunto. Logo, a dica é que você procure pelo auxílio de um profissional, que vai te deixar muito mais tranquilo em relação a tudo isso.

Você, como empresário, precisa se dedicar a outros campos de organização, como sua gestão e as oportunidades que podem aparecer à sua frente.

Por isso, é importantíssimo que você possa contar com um sistema que facilite a gestão, como o ERP oferecido pelo Bling!

Nossa ferramenta é completa, fácil de usar e superacessível para micro e pequenas empresas com múltiplas funcionalidades incluindo:

- emissão e gestão de nota fiscal;

- Espaço Meu Contador;

- gestão financeira;

- frente de caixa;

- controle de clientes, usuários, fornecedores e vendedores;

- acompanhamento de contas e orçamentos, e muito mais.

Estamos falando de uma solução completa para PMEs que buscam uma solução de baixo custo, porém poderosa para fazer uma gestão da forma mais eficiente possível.

Você pode experimentar por 30 dias gratuitamente e conhecer as funcionalidades. Conheça todos os planos disponíveis e experimente agora tudo o que o Bling! pode te oferecer!